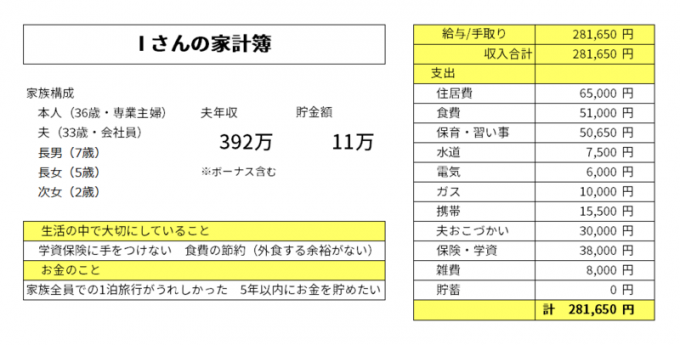

「FPオフィスフォルテシモ」(福岡市)のファイナンシャル・プランナーが家計簿の悩みに答えます。今回のお客さまは、36歳の主婦 Iさんです。夫の手取り28万円で家族5人が生活していて、家賃の他に学費や保険、通信費、光熱費、食費などで収入が消え、毎月ギリギリとのことです。食費を節約しているそうですが黒字は難しい状況です。まだ幼い子ども3人はこれから教育費が増え、学用品や部活などにも出費が必要になってくることを考えれば、お金をしっかりためる・増やすことを考えなければなりません。 どのような点を見直すべきなのか、Iさん一家の家計簿を診断しています。それでは詳しく見ていきましょう。

支出の優先順位を考えて

手取り月収28万1000円。月々の貯蓄はなく、食費は、残ったお金を使っていらっしゃるとのこと。貯金残高が11万円です。家計の節約で、まず食費から削る家庭が多いのですが、Iさんは外食が多いわけではありません。 体を作るのは食べ物。健康であってはじめて働くことができて、笑顔で生活することができます。体調を崩すと医療費もかかることになります。 生活の中で、支出の優先順位を考えてみましょう。食費以外の支出で見直すところがないかを検討して、食費は予算を立てて準備するようにしましょう。

教育費は「大学」が肝心

子どもの教育費は、目先の費用だけでなく、長期的にいつどのくらいかかるかを確認することから、まず始めましょう。教育費が一番必要になるのは、大学の期間です。 自宅通学の場合、4年間で国立大学が約312万円、私立文系が約474万円、私立理系が約600万円かかります(文部科学省の調査などを基に算出)。 子ども3人が大学在学中は、大きな教育費の捻出が必要になります。 先のことは何とかなるだろうとやり過ごしていると、大学進学資金を捻出できず、高額な奨学金を借りることになり、子ども自身が大きな負債を負うことにもつながります。Iさんの場合は、子どもが同時に大学に在学する期間が発生します。今の習い事や将来の教育資金について、優先順位なども含めて夫婦でよく話し合って支出してください。 学資保険でお金がたまっている分は、貯金と考えてよいですが、トータルで保険料はいくら支払うことになるのか、受け取れる金額はいくらかも再度確認をしておきましょう。中には受け取る金額よりも、支払う金額の方が多くなってしまう学資保険もあります。

保険は公的保障もチェックして

Iさんの夫が亡くなった場合の公的保障に遺族年金があります。収入や加入されている年金の種類、子どもの人数などによって支払われる金額が異なります。 主な働き手の夫に万が一のことがあると、経済的に困難になるので保険のことは考える必要がありますが、公的な保障金額を確認してから民間の保険選びをすることが大切です。 貯金がきちんとできていないと、収入が減れば保険料も払えなくなってしまいます。公的な保障でカバーできているのに、二重に民間の保険に加入していないかを再度確認し、保険料の削減も検討してみましょう。

通信費は格安プランも検討を

夫婦2人で月1万5,500円の携帯電話料金がかかっています。携帯は会社ごとにさまざまな格安プランも出てきています。スマホでも3,000円台のプランなどもありますので、ぜひ、見直しを検討してみてください。

家計簿診断を終えて

2018年には★所得税の配偶者控除の仕組みも見直され、女性の社会進出を促す仕組み作りが進んでいます。 今は小さなお子さんを抱えて、子育て、家事で大変だと思いますが、少し落ち着いたら働くことも検討してみてください。短い時間でも働くけば収入を得ることができます。世帯年収が増えれば生活費にも余裕がでますし、少しずつでも貯金を増やしていくことで毎月ギリギリ生活を終わらせることができます。 Iさんご自身のおこづかいの予算がとれると少し気持ちに余裕が出るのではないでしょうか。収入を増やせるまで、ぜひ、家計の見直しから取り組んでみてください。